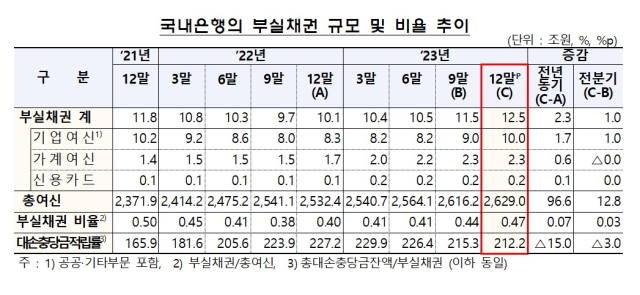

부동산 경기 부진과 프로젝트파이낸싱(PF) 부실 등의 여파로 지난해 국내은행 부실채권 규모가 12조5천억원으로 불어났다. 3개월 이상 연체가 발생한 부실채권 비율도 연속해 상승한 것으로 나타났다.

21일 금융감독원이 발표한 '국내은행 부실채권 현황(잠정)' 자료에 따르면 지난해 12월 말 기준 국내은행 부실채권 비율은 0.47%였다. 부문별 부실채권 비율은 기업여신 0.59%, 가계여신 0.25%, 신용카드채권 1.36% 등이다.

부실채권 비율은 지난해 6월 말 0.41%에서 9월 0.44%, 12월 0.47%로 상승 추세다. 은행 종류별로 보면 시중은행 0.26%, 지방은행 0.53%, 인터넷은행 0.67%, 특수은행 0.76% 등이다.

20개 국내은행 가운데 부실채권 비율이 가장 높은 곳은 토스은행(1.21%), 반대로 가장 낮은 곳은 우리은행(0.18%)이었다. 대구은행의 부실채권 비율은 0.65%로 6개 지방은행 중 세 번째, 전체 은행 중에는 아홉 번째로 높았다.

액수로 보면 지난해 부실채권 규모는 12조5천억원으로 전 분기(11조5천억원)보다 1조원 증가했다. 2022년(10조1천억원)보다는 2조4천억원 늘어난 수준이다. 기업여신 부실채권이 10조원으로 높은 비중을 차지했고 가계여신 부실채권은 2조3천억원, 신용카드 부실채권은 2천억원이었다.

신규 발생한 부실채권은 지난 2022년 4분기 3조1천억원, 작년 3분기 4조3천억원에서 작년 4분기 5조7천억원으로 불어났다. 작년 4분기 신규 부실채권 가운데 기업여신은 4조4천억원, 가계여신은 1조1천억원 상당이었다.

은행권은 대손상각(부실채권을 자산에서 제외하는 회계상 절차)과 매각, 담보 처분을 통한 여신 회수 등으로 작년 4분기 4조7천억원 상당의 부실채권을 정리했다. 준비금 성격으로 적립하는 대손충당금도 확대했다. 작년 12월 말 대손충당금 잔액은 지난해 9월 말 24조7천억원에서 1조8천억원 늘어난 26조5천억원이다.

금감원은 부동산 경기 둔화와 주요국 통화정책 불확실성 등으로 위험 요인이 잠재한다고 보고, 은행권이 부실채권 상·매각 등으로 자산건전성 관리를 강화하도록 유도할 방침이다. 금감원 관계자는 "대내외 불확실성 등 리스크 요인을 충분히 반영해 대손충당금 적립을 확대하도록 유도할 계획"이라고 했다.

댓글 많은 뉴스

장동혁 "12·3 비상계엄은 잘못된 수단…국민께 깊이 사과" [영상]

李대통령 "이제 중국 미세먼지 걱정 거의 안 해…엄청난 발전"

[단독] 정부 위원회 수장이 '마두로 석방 시위' 참가

배현진, 故안성기 장례식장 흰 옷 입고 조문…복장·태도 논란

무안공항→김대중공항... "우상화 멈춰야"